12. Mrz, 2024 | freie Artikel

Ja,ja Inflation schwächt sich ab, ist vorbei, 4 Zinssenkungen mindestens, eigentlich gleich noch heute, denn morgen und bei der Buy-Everything-Bubble ist der Longterm-Boden eh schon gelegt.

Ehrlich, es gibt Leute und Experten, die müsste man wegen dem, was sie da allenthalben unter die Massen kippen, einweisen lassen. Weil sie schwersten Schaden der Allgemeinheit zufügen, eben mit solch einem realitätsfremden Gestammel - gerade auch beim Lieblingsthema Inflation und Zinsen.

Den 12. März 2024 darf man sich ruhig im Kalender anstreichen. Der Tag, an dem die Zinssenkungssekte so viel erwartete und erhoffte und schon die kommenden Zentralbankmeetings vorwegnehmen wollte.

Doch dann schlug die Realität gnadenlos durch:

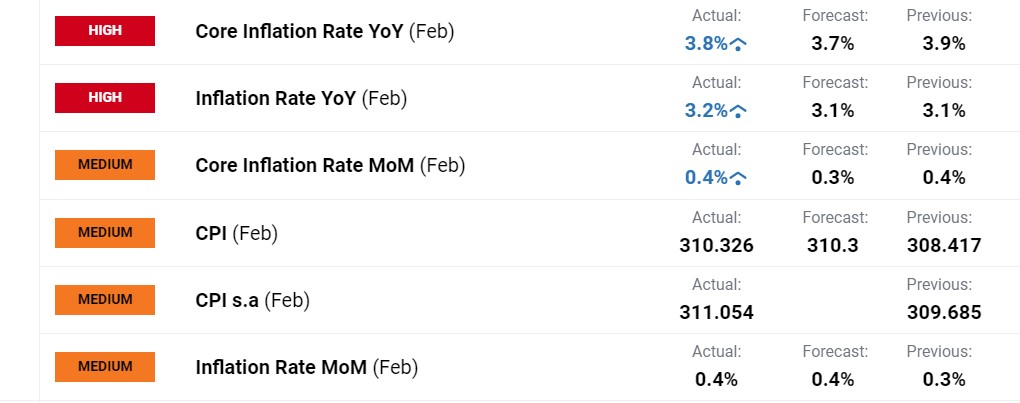

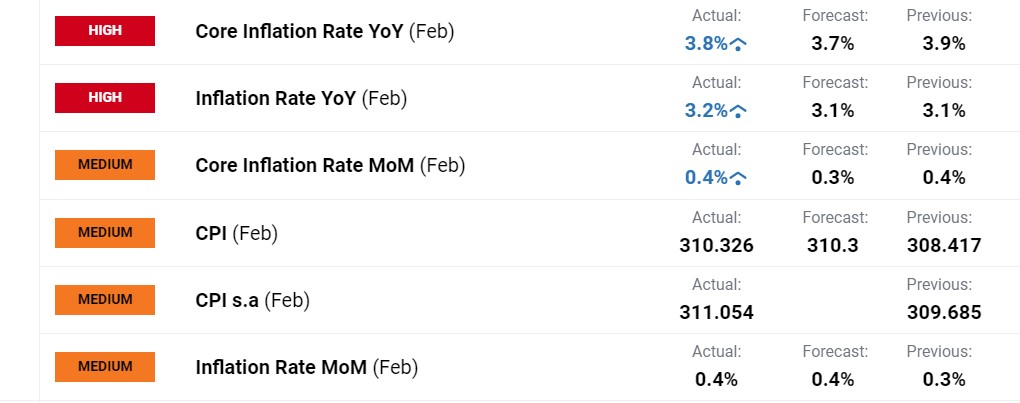

US-Inflation Monat Februar 2024 | via DailyFX.com

Headline Inflation höher als erwartet, Core-Inflation höher als erwartet, Wohnkosten (Shelter) der größte Anstiegsfaktor in der Core-Rate, Lebensmittelkosten +21 % seit Start von "Bidenomics". Eine genaue Aufschlüsselung der Komponenten befindet sich HIER.

Damit trifft genau das ein, was auch eintreffen musste, wie hier auf dem Blog hinlänglich aufgezeigt und erläutert.

Zur Stunde steigt der Dollar, fallen die Metalle und fallen die Indizes. Der Chart unter dem Artikel zeigt, wer die Inflationsnews besser verkraftet. Und natürlich fallen auch die Anleihen im Kurs und damit steigen sie - die Renditen (Yields).

Na, immer noch awesome everything?

5. Feb, 2024 | Artikel, freie Artikel

Artikel Zerohedge (05.02.2024)

Plötzlich und unerwartet dämmert es da draußen, dass das von März auf Monat Mai verschobene Dogma unabdingbarer Zinssenkungen dann vielleicht doch nicht so ganz zur Realität passen könnte.

Obiger Ausschnitt von einem der ganz großen "die Fed ist fertig" und "Countdown zu Zinssenkungen hat begonnen" - Rufer.

14. Dez, 2023 | Chartupdate, Podcasts

Wahrscheinlich wird man an die Federal Reserve einen Gedächtnisflügel zu Ehren von Jerome Powell anbauen.

Er ist der erste Zentralbanker, der es schafft, ohne Drucker unter gleichzeitiger Absaugung von US-Dollar aus dem Markt und unter Zentralbankbilanz-Verkürzung, nebst Verteuerung des ausgegebenen Zahlungsmittels wie zuletzt vor 25 Jahren, nicht nur eine Asset-Bubble zu erzeugen, sondern sie auch noch zu befeuern.

Da werden selbst Draghi und Alan Greenspan blass.

(mehr …)

12. Dez, 2023 | Artikel, Chartupdate

Das Segment des Goldmarktes zeigt sich irritiert. Seit 2 Wochen beeindruckt das gelbe Blech durch enorme Schwäche. Und erst das Silber.

Selbst bekannte und populäre Gold-Kommentatoren - wie zum Beispiel Claus Vogt, stellen laut die Frage: Was ist da los, bei Gold und Silber?

Die Frage ist jetzt kein Alleinstellungsmerkmal des zitierten Analysten (danke für die Einsendung). Die Ratlosigkeit ist dieser Tage gemeinschaftlich verbindendes Element des entsprechenden Segmentes. Und die Verwunderung ist natürlich groß, wenn gleichzeitig Indizes in Höhen aufschießen, als wären Jahrhundertprosperität zzgl. unlimited QE verkündet worden.

Wie fast man es jetzt am besten zusammen?

Es ist halt wie immer und gilt gerade heute: Wenn 99,9% des Marktes dem Wahn sinkender Zinsen und eines dadurch sinkenden Dollars gemeinschaftlich anheim gefallen sind, dann wird das sicherlich so eintreffen und alle werden gemeinschaftlich reich...

Genug der Ironie, die Spitze muss aber sein. Wenn man denn schon eine besondere Vorliebe für Gold und Silber hegt und mit diesem Material auch zu recht gewisse Eigenschaften verbindet, dann solle man doch auch darauf hören, was einem das Edelmetall da gerade lautstark entgegen ruft.

Einer wie der DAX, braucht hingegen keine Warnglocke. Erst recht nicht im besten Deutschland, das es jemals gab.

Die letzten 7-8 Handelstage stehen an, welche die Gesamtbewertung des Jahres 2023 maßgeblich prägen werden. Und den ersten Vorboten dazu gab es bereits am letzten Freitag. Der nächste Termin folgt jetzt gleich, um 14:30 MEZ.

(mehr …)

3. Dez, 2023 | Artikel, Chartupdate

Die zurückliegende Handelswoche aus deutscher Perspektive:

Sie unterscheidet sich nicht unwesentlich von dem, was man in den USA erneut beobachten konnte:

Damit wäre das Wesentliche schon auf den Punkt gebracht. Bleibt die Frage, wie es jetzt weiter geht? Und wie sollte es anders sein, es gibt bereits passend gute Nachrichten an diesem Wochenende.

(mehr …)

16. Nov, 2023 | Grundsätze, Podcasts

Gemessen an der reinen Zinslast hatten die USA einst von einem aufgenommen Dollar Schulden stolze 88 Cent zur Verfügung. Das war im Jahre 2020 unter Donald Trump. Jetzt in 2023 beträgt dieser Wert 57 Cent.

Schulden können lästig sein, wie die Kosten, mit denen sie verbunden sind. Das man aber eine Finanzstrom-Architektur konstruieren kann, welche nicht nur gut getarnt, sondern auch interkontinental wirkt, um geliehenes Geld in eine Falle zu verwandeln, ist wahrscheinlich weniger bekannt.

(mehr …)

7. Nov, 2023 | Artikel, Chartupdate, freie Artikel

Zwei Dinge werden am Markt nie ausgehen, Ignoranz und das Vergnügen, die eigenen Fehleinschätzungen als der Weisheit letzter Schluss zu predigen. Damit natürlich auch verknüpft, für teuer Gebühr seinen Klienten den noch so abenteuerlichsten Unsinn in die Tasche zu quatschen.

Letztes Schmankerl aus diesem Kasperletheater, wegen Powell und US-Arbeitsmarkt die von nun an sinkende Anleihe-Rendite, also steigenden Anleihekurse zu beschwören. Quasi Multi-Peaks wohin man auch hört und liest.

Doch ei der Daus, was ist das:

Yield (Rendite)-10jährige US-Anleihe von Freitag und heutigem Montag (Chart: Investing.com)

Bereits gestern wurde hier die warnende These aufgestellt, dass genau diese Yield nicht unter 4 fallen wird. Und das genau mit dem Gegenteil zu rechnen ist.

Nun macht natürlich ein Handelstag noch keinen Winter, und ein Chart noch keine Großwetterlage. Aber, es ist ja nicht nur ein Chart.

(mehr …)

1. Nov, 2023 | Artikel, Chartupdate

Die Kursbewegungen vom Dienstag erklären bereits die Zinssitzung der Federal Reserve am Mittwoch. Und die kommende Entscheidung der Federal Reserve erklärt die Kursbewegungen vom besagten Dienstag.

Es ist diesmal schon eine einzigartige Konstellation, dass ein entscheidendes Meeting der BOJ direkt vor einem Meeting der Federal Reserve stattfindet. Normalerweise gönnt sich die Bank of Japan den Luxus, gern im Nachgang an der Reihe zu sein.

Es liegt also auf der Hand, dass hier zwei Ereignisse unmittelbar miteinander agieren.

Wie passend doch, dass ebenso am Dienstag einstimmende Daten auf den Termin mit Jerome Powell gereicht wurden. Gleichzeitig ca. 80 % der Marktteilnehmer davon ausgehen, dass die Federal Reserve nichts unternimmt. Und Wackere 1,75 % glauben tatsächlich, Powell würde am Mittwoch senken.

Nun, vielleicht besser nochmal auf das Kursradar schauen.

(mehr …)

29. Okt, 2023 | Chartupdate, Podcasts

Welch hübsche Wetterlage doch medial, politisch und an den Finanzmärkten vorliegt. Und wer da durch die Gischt der tosenden Sturmfluten ganz genau hinschaut, kann in der Ferne Godzilla schon erblicken.

Wenn er das Land der Ahnungslosen erreicht, dann wird es auch wieder heißen: "das hat niemand kommen sehen". In der Lage der Not ist es eben stets das ALLE und WIR.

Dreiecks-Markierungen = platzierte DAX Shorts

Der Plural Majestatis - dieser Tag wird er schon inflationär bemüht, besonders wenn es um krachend gescheiterte und sich selbst entlarvende Einwanderungs- oder, um im Kontext zu bleiben, um Einflutungspolitik geht.

Krachend gescheitert ist auch das Projekt Windmühle, wie die neuesten Meldungen bzgl. der Siemens Energy AG beweisen. Dabei ist es nicht das einzige deutsche Unternehmen, dessen Woke-Antrieb kläglich und erwartbar den Geist aufgegeben hat.

Nicht wahr ProSiebenSat1 Media SE?

(mehr …)

22. Sep, 2023 | Artikel, freie Artikel

Das weiterhin unveränderte geldpolitische Statement der Bank of Japan ist verfügbar.

Der neue Chef Ueda hat für 06:30 GMT (08:30 MEZ) eine Pressekonferenz angesetzt.